上半年6家外资再保公司保费收入整体上行,但净利润情况出现分化

近日,外资再保公司相继披露上半年经营业绩情况,蓝鲸保险梳理发现,上半年6家外资再保公司保费收入整体上行,但净利润情况出现分化。对此,专家认为,再保公司主要承保长期风险,短期业绩浮动难具代表性。

整体来看,外资再保公司规模正逐步上行。尤其是自保险业扩大对外开放以来,已有3家外资再保公司推进增资,1家筹备在华分公司,且各主体合作、创新、布局科技等动作不断。

竞争加剧之下,专家呈现不同看法,有专家担忧外资动作加码,将对中资再保公司形成威胁甚至使之淘汰;也有专家认为,再保公司主要面向非车业务,在国内非车市场未能进一步打开背景下,外资再保公司也难扩展规模,短期内不会改变中资主导的再保市场格局。

外资再保公司上半年业绩:保费整体上行,净利存分化

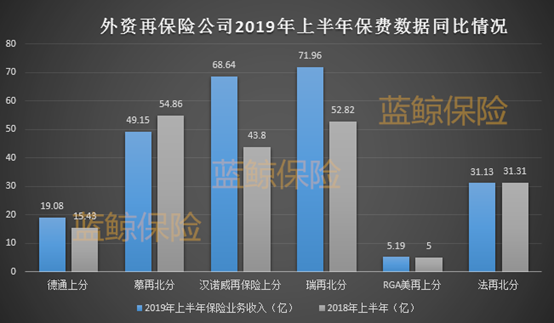

从业绩数据来看,2019年上半年,6家外资再保险公司中,共有4家险企保险业务收入呈现上行趋势。其中,瑞士再保险股份有限公司北京分公司(简称“瑞再北分”)业务收入排在首位,达到71.96亿元,与上年相比,有明显增长,同比上涨36.24%;增幅方面,汉诺威再保险公司上海分公司(简称“汉再上分”)实现保险业务收入68.64亿元,同比增幅最高,达到56.71%。

德国通用再保险股份公司上海分公司(简称“德通上分”)在今年上半年实现19.08亿元保险业务收入,同比增长23.66%,RGA美国再保险上海分公司(简称“RGA美再上分”)保险业务收入为5.19亿元,与上年基本持平,约有3.8%的增幅。

其余2家外资再保险公司保险业务收入则逆势下行,其中慕尼黑再保险公司北京分公司(简称“慕在北分”)出现超过1成的降幅,在上半年实现保险业务收入49.15亿元。“慕再北分市场份额的下滑,或主要是其在2018年进行内部机构、人员的大幅调整所致”,中国自保网执行董事曹志宏向蓝鲸保险分析称。

“大型外资再保险公司在中国再保险市场的份额整体是上行的,这种趋势自其进入中国市场以来一直保持,而规模较小的主体,经营业绩相对不稳定”,曹志宏补充道。

净利润方面,外资再保险公司中,在上半年出现亏损的仅有RGA美再上分,出现1490.5万元净亏损,且较上年出现了48%的增亏。

其余外资再保险公司中,慕再北分、瑞再北分上半年净利润均超过亿元,分别实现2.14亿、1.49亿元,同比增幅分别为170.45%、168.65%;上年同期净利润达到2.67亿元的德通上分,净利润出现了94.44%的大幅下行,缩减后实现1485.49万元净利润。此外,汉诺威再保险上分、法国再保险公司北京分公司(简称“法再北分”)分别实现净利润2334万元、4070万元。

“对于再保险公司而言,所承担的风险多数是长期风险,对于其业绩,应该更多的考量长期数据表现,半年业绩数据呈现的信息有限”,上海财经大学金融学院教授粟芳向蓝鲸保险提醒称。

政策助推外资再保公司加大在华布局,增资、合作、设立实验室多维度推进

“跨境再保险是一种有价值的全球风险转移机制,有效分散风险以支持本地保险市场发展,同时帮助本地规模较小的直保公司通过与国际再保险公司签订合约提升其竞争力,也在成本合理的基础上给客户更多的选择”,美国国际集团(AIG)首席经济学家莫恒勇曾公开分析表示。

在中国保险业快速发展阶段,6家外资再保险公司相继进入中国市场,但市场份额与中资再保险公司相去甚远。2018年全年数据来看,外资再保险公司市场份额仅占约2成。2018年以来,保险业进一步扩大对外开放,外资再保险公司也伺机而动。

2018年至今,6家外资再保险公司中已有3家推进增资动作,德通上分、汉诺威上分,分别拟增2000万美元、10亿人民币注册资本,法再北分则在2018年、2019年两度推进增资。同时,2018年10月,银保监会批复大韩再保险在华筹建分公司。

除外资再保险主体增加、实力提升外,各外资公司也在不断强化在华服务。举例来说,慕再北分在2018年设立思韬咨询(北京)有限公司,为客户提供科技为主的保险解决方案。此外,慕再还在中国设立创新实验室,与技术专家合作,提出创新方案,并加快向商业结果的转变。

“分保公司业务受直保市场影响较大,不同于与中国企业具有天然‘亲缘’关系的中资分保公司,分保公司需要做到与直保公司更密切的接轨,获取前端风险数据,提升合作粘度,从而进行更完善的风险管理解决”,一位保险业内人士向蓝鲸保险分析称。

举例来看外资再保公司的动作。RGA美国再保险曾与君康人寿签署战略合作协议,就业务创新、市场推广、产品开发等领域形成合作;日前,渤海人寿与法国再保险合作推出智能定价产品,依托于不同风险因子对被保险人进行风险评级,实施智能定价。

扩大开放或威胁中资再保?业内:短期内格局难变

对外资再保险的政策扶持在进一步加码。蓝鲸保险注意到,近日,北京银保监局、北京市金融监管局等在联合举办的活动中表示,朝阳区将突出对外资保险机构的支持力度,对外资再保险北京分公司将按照总部机构政策标准给予支持,着力构建“国际再保险中心”和“外资保险机构聚集区”。待政策落地后,慕再北分等外资再保险公司,将进一步迎来利好。

“自我国开放外资保险市场以来,外资再保险公司在再保险的市场份额一直呈上升趋势”,曹志宏对蓝鲸保险表示,“相对于直保公司,再保险公司无需布局销售渠道和分支机构,因此,在保险业对外开放背景下,外资再公司更容易发挥其专业和资本优势。而且相对于中资再保险公司而言,外资再保公司在经验、数据等方面,更具有优势”。

曹志宏对蓝鲸保险详细解释道,“一方面,随着我国“一带一路”发展,中资企业遇到越来越多特殊风险,而在专业再保险领域和提供特殊风险承保能力方面,我国再保险公司明显弱于外资再保险公司;另一方面,我国中小财险公司的发展,也需要再保险公司提供更多的承保能力,由于中资再保险公司数量少,资本实力有限,专业经验不足,也是造成无法支持中小产险公司发展的重要因素”。

“国际再保险市场发展经验表明,再保险市场会逐步形成规模垄断,我国再保险公司如果不能利用这几年发展时机,未来或将被市场淘汰”,面对当下保险业扩大对外开放,外资再保险公司动作频繁的现象,曹志宏表示担忧。“相对于直保市场,我国再保险公司一直在市场竞争中处于不利地位,应鼓励中资再保险公司发展壮大”。

“中资再保险公司需要中国保险市场的呵护,逐渐成长,提供一段时间的保护,中国需要有自己的再保公司”,粟芳认可需要对中资再保公司进行保护的观点。但她认为,保险业扩大对外开放,对于中国再保险市场,也未必需要持有“狼来了”的担忧。在粟芳看来,外资再保险公司想要进一步扎根在华市场,仍存在不小困难,“主要还是受到原保市场的限制,非车业务占比太小”。

“直保市场是再保市场的支撑,再保市场不可能脱离原保市场发展”,粟芳向蓝鲸保险具体分析道,“保险公司自己本身是可以承担分保业务的,多数时候是遇到比较棘手的风险,会选择去向再保险公司寻求帮助,那么再保险公司的背景、数据积累、经验、规模就会成为保险公司的主要考量因素”。

“寿险、车险业务的风险相对稳定,因此再保险业务主要面向财险市场中的非车业务,如建筑工程类、农业保险、企财险等,而这类非车业务的规模扩大时,相应的再保险保费规模才有更大的发挥空间”,粟芳补充道。

经济学家宋清辉也持相对乐观的态度,“相较于外资再保险公司而言,由于有政策倾斜以及客户基础,中资保险公司在国内发展再保险业务优势较为明显。短期内,中资再保险公司占主导地位的市场格局难以改变”。

“股东背景和相对雄厚的资本实力是中资再保公司主要优势,而且其可以通过与地震局、气象局等政府机构的合作关系,独家获取自然灾害等风险数据”,保险业内人士补充道。

“再保险市场是全球化的跨国市场”,粟芳指出,“未来再保险市场的格局将进一步市场化、国际化,这是毋庸质疑的。需要注意的是,外资再保险公司和中资再保险公司,在承保的险种结构方面需要谋求差异化的发展,找准定位,发挥优势”。

相关阅读

-

大连交通大学全国排名第几?全国第四轮...

2022年,大连交通大学最新排名全国第224名(参考的是2021年的综合排... -

苏州科技大学怎么样?苏州科技大学填档...

苏州科技大学(Suzhou University of Science and Technology)... -

当前关注:人民币汇率换算公式是什么?...

现如今,大家出国游已经变成了一件很正常的事情,许多人几乎每年都... -

汽车进口关税为什么这么高?汽车进口关...

汽车进口关税说的就是我国的海关对于进口车征收的关税,不过一直以... -

前沿资讯!网评对比亚迪企业文化褒贬不一...

比亚迪是汽车行业的一个新秀企业,近些年的热度一直居高不下,很多... -

哪家证券公司佣金低?证券公司佣金的比...

哪家证券公司佣金低?佣金较低的证券公司:五矿证券,华信证券,华... -

好用的化妆品品牌有哪些?30-40岁护肤品...

好用的化妆品用在脸上是对脸没有多大的刺激的,推荐好用的化妆品品... -

环球视讯!建设银行股票代码是多少?建...

建设银行的规模还是非常大的,在我国境内各个城市几乎都有建设银行... -

小规模纳税人标准是什么?小规模纳税人...

对于纳税人来说,如何减少自己的税收是重点。但有一点特别重要,就... -

环球观察:什么是退休工资双轨?退休工...

如今,退休政策无疑是每个人都非常关心的话题,而其中的双轨退休制... -

看点:什么是工业自动化产品?自动化技...

什么是工业自动化产品?工业自动化是为了控制各种过程而控制工业生... -

实时焦点:如何从银行贷款?从银行贷款...

说到贷款,大多数人都处于一种无知的状态。他们应该如何贷款?用什... -

上海工程技术大学怎么样?2023年上海考...

上海工程技术大学学校很好。环境也好,老师同学也不错。基本上,很... -

计算机二级证书的含金量高吗?计算机二...

计算机二级考试科目选报,推荐二级office,即就是MS office及WPS of... -

什么时候参加国家计算机二级考试?计算...

2022年全国计算机等级考试(NCRE)(二级)将举办四次考试,时间分别为3... -

A股牛市有哪些特征?2022年部分风电龙头...

A股牛市的六大特征如下:1、市场上的资金大量流入,一些权重股出现... -

什么是上市和退市?部分增强现实上市龙...

退市选择是企业自主行为,上市和退市都属于资本市场常态,近期5家央... -

上海国债怎么买?储能上市部分龙头企业...

登录股票交易软件,点击国债逆回购选项;再点击沪市上的国债逆回购进... -

股票回购多久会涨?柔性电子上市公司龙...

不确定,股票回购之后股价可能会出现下跌的走势,比如,主力出货,... -

a股异常交易停牌规则是什么?2022年有机...

沪市新股上市首日涨跌幅达到规定的限制,停牌30分钟,深市新股上市...