步入消费主导的经济发展阶段 消费相对于投资的稳定性强波动性小

1-2

与所有大的拐点一样,近两年中国经济的多空争论尤为激烈。我们在2015年下半年判断“经济L型”“中国经济已经接近底部”、2017年2月判断“新周期”,几乎所有主流经济学家均参与到“新周期”的教科书级论战中。事实上,与2010-2015年经济单边下滑不同,2016-2018年中国经济展现了很强的韧性。

今年初,随着金融收紧、房地产调控,被市场教育了一年的中国经济空头们再度活跃,但数据却超预期的稳定。为什么经济韧性这么强?我们认为中国经济正呈周期性和结构性双筑底,支撑2016-2018年经济L型的超稳定性。概括而要,主要有六大支撑力量:

1

经过2010-2015年市场自发去产能,叠加2016年以来供给侧改革和环保督查,中国产能周期触底,产能出清充分,传统行业产能投资持续低增长,规上工业企业产能利用率回升至78%,资产负债率从58%降至55%,制造业投资增长4%左右持续筑底。

新周期的核心是:产能周期的第三个阶段,产能出清、行业集中度提升、剩者为王、企业盈利改善、银行不良率下降、资产负债表修复、为新一轮产能扩张蓄积能量。

2

2016、2017年服务业占GDP比重已超过一半,达到51.6%;消费增速长期保持在10%左右,已超过固定资产投资增速;人均GDP已8800多美元,从住行向服务消费升级,买健康快乐和不油腻的品质美好生活;移动互联网经济和新消费爆发式增长;13.9亿人口的庞大市场与规模效应;一二三四五(5.910,-0.10,-1.66%)六线城市的梯度效应。

3

在钢铁、有色、建材、化工等行业低增长的同时,新能源汽车、工业机器人(18.940,-0.17,-0.89%)、旅游消费、电影票房收入、移动支付等快速增长。移动互联网经济爆发式增长,1-2月全国网上零售额同比增长37.3%,增速比2017年全年加快5.1个百分点。

4

由于合意库存水平低,2016-2017年2季度的此轮补库周期力度浅、时间短,未来去库周期对经济的拖累较弱。

5

2012年以来美国新周期复苏,2016年下半年以来欧洲经济新周期复苏,2016-2018年中国经济L型触底。这一轮美欧经济复苏有它自身的逻辑,主因是资产负债表修复比较健康,具备可持续性。

6

2016年以来,公共政策部门不仅找到了中国经济问题的症结、正确的解决方案,更重要的是具备了坚决的执行力。随着去产能、去库存取得阶段性成效,政策重心开始着手解决去杠杆、降成本和补短板,2018年两会已经传递出清晰的政策信号。经济增速目标已经淡化,M2也不再提,稳健的货币政策搭配积极的财政政策,“一一五三”经济政策顶层设计日渐清晰,防范化解重大风险、精准扶贫、污染防治三大攻坚战已经开打,建设制造业强国和创新型国家,房产税正在立法,个人所得税将提高起征点增加抵扣,围绕加强党的全面领导、推动高质量发展调整优化机构职能,金融监管体制重点加强宏观审慎和监管协调,“独角兽”也要回A股了。

当前世界经济主要形势是新周期复苏和金融周期收紧。

与此同时,我们也要客观地看到,2018年还有一些向下的力量,比如财政清理整顿拖累基建、金融监管加强影子银行缩表、房地产调控销售下滑、MINI去库存周期等。

与重回衰退的过度悲观论和马上复苏的过度乐观论不同,我们判断2018年中国经济还将经历一年的L型筑底期和调整期,2019年有望突破L型的一横向上开启新周期:

因此,新一轮增长周期、新一轮高质量发展周期、新中速增长平台、新兴经济周期。

随着中国经济初露企稳苗头,供给侧改革红利刚开始释放,近期市场上也开始出现一些过于乐观的观点。我们认为,要客观清醒地认识现实,改革的任务仍任重道远。今年是改革开放40周年,最好的纪念以更大决心和力度推动新一轮改革开放,展现新时代、新气象,开启新周期。比总结“中国做对了什么”更重要的是,“中国还需要做什么?”

1-2月数据主要呈以下特点:工业生产超预期,出口和新经济带动明显;固定资产投资回升,一产受乡村振兴和农业供改提振,三产中美好生活领域高增,民间投资回暖;补库存和租赁房建设推动地产投资超预期,棚改拉动三四线地产销售;制造业投资筑底,结构优化,中高端制造高增,低端制造低增;基建投资仍有惯性支撑,财政整顿、赤字率下调和金融收紧将拖累基建回落;消费平稳回升,移动互联网经济爆发,美好生活消费升级;世界经济新周期,出口持续复苏;PMI略降但延续景气,主要受环保限产和春节错位的影响;猪周期和核心通胀推动中期CPI温和上升;信贷上升社融下降,金融去杠杆表外回表。

对于大类资产而言,在经济L型筑底调整背景下,股市结构性机会,债市交易性机会、配置为主。

具体而言,股市存在结构性机会,关注政策鼓励的新经济细分龙头独角兽和新消费升级行业,基建和房地产相关链条受需求弱化影响;债市短期存在交易机会但空间不大,以配置价值为主;人民币汇率双向波动以稳为主,中期强势。

2

在金融收紧的背景下,工业生产超预期的原因有三个:一是春节错位

1-2月规模以上工业增加值同比7.2%,大幅高于预期和前值的6.2%,创2017年6月以来新高。,2017年春节在1月18日,今年在2月16日。一般而言,企业在节前赶工生产,而节后因农民工返乡复工较慢。1-2月出口交货值同比增长9.5%,较去年12月上升0.2个百分点。1-2月高技术产业增加值同比增长11.9%,比工业增加值增速快4.7个百分点;消费品制造业增长8.4%,增速较上年12月加快2.6个百分点。

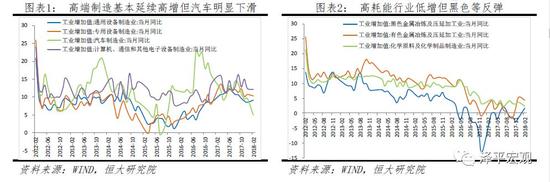

分行业看,传统工业继续低增。

1-2月化学原料和化学制品制造业增长2.4%(前值3.7%),非金属矿物制品业增长4.2%(前值0.8%),黑色金属冶炼和压延加工业增长1.7%(前值-1.5%),有色金属冶炼和压延加工业增长4.4%(前值5.4%),纺织业增长2.8%(3.9%)。

高端制造延续高增。

1-2月计算机、通信和其他电子设备制造业增长12.1%(前值12.4%),汽车制造业增长4.9%(前值9.6%),铁路、船舶、航空航天和其他运输设备制造业增长4.9%(前值9.1%),电气机械和器材制造业增长9.4%(前值9.9%),通用设备制造业增长9.1%(前值8.5%),专用设备制造业增长10.3%(前值10.7%)。

从产量上看,1-2月月工业机器人、新能源汽车产量同比增速分别高达25.1%、178.1%;平板玻璃、生铁、焦炭继续同比负增、但均较上月有所回升,水泥产量同比由负转正,粗钢、钢材产量、发电量同比增速上升。

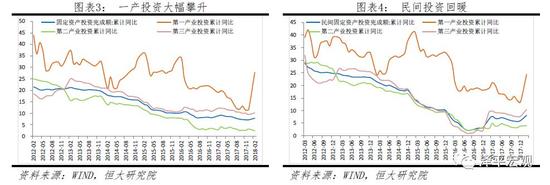

3

1-2

从三次产业看,第一、第二、第三产业投资累计同比分别为27.8%、2.4%、10.2%,分别较2017年全年变化16、-0.8、0.7个百分点。

第一产业投资增速因乡村振兴战略和农业供改大力推进大幅上升。

其中,农业、林业、畜牧业投资分别增长22.9%、42.4%、 37.4%,分别较去年全年加快6.5、39.6、31个百分点。本次国务院机构改革提出设立农业农村部,一产投资或持续高增长。

在第三产业,1-2月社会事业投资增速高达28.3%。其中,教育、卫生和社会工作、文化、体育和娱乐业投资分别增长25.8%、27.2% 32.7%,分别较去年全年加快5.6、9.1、19.8个百分点。

从民间投资看,1-2月民间投资累计同比8.1%,较2017年全年加快2.1个百分点,创2016年以来新高。其中,第一、第二、第三产业投资累计同比分别为24.4%、4%、10.4%,分别较2017年全年加快11.1、0.2、2.7个百分点。

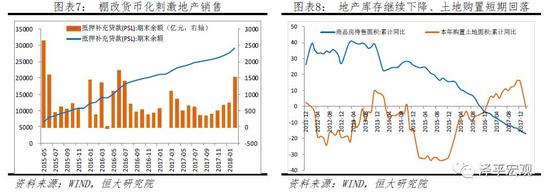

4、补库存和租赁房建设推动地产投资超预期,棚改拉动三四线地产销售

1-2

1-2月房屋新开工面积同比2.9%,较2017年12月下滑5.7个百分点。

1-2

与2017年全年比较,东部地区销售面积增速由正转负,中部地区下滑2.1个百分点,西部地区和东北地区分别上升2.5、8.2个百分点。1-2月商品房销售金额同比增长15.3%,较上月上升1.3个百分点。销售金额与销售面积的差额扩大,说明销售均价上升。

1-2月全国商品房待售面积同比-17.1%,延续下滑态势。全国土地购置面积累计同比-1.2%,较2017年12月大幅下滑13.6个百分点。从房企资金看,1-2月房地产开发企业到位资金同比增长4.8%,较2017年12月下滑7.6个百分点,主要是因为国内贷款增速从2017年累计17.3%下滑至1-2月的0.3%、个人按揭贷款从-2%降至-4.3%,而定金和预收款从16.1%小幅下滑至14.2%。

5、制造业投资筑底,结构优化,中高端制造高增

1-2

制造业投资结构继续优化。

中高端制造高增

,1-2月城市轨道交通制造业投资增长117%,工业机器人制造业投资增长81.8%,航空航天器设备制造业投资增长70.3%,通信设备制造业投资增长70.2%,工业自动控制系统装置投资增长33.8%。

传统制造低增

,1-2月化学原料及化学制品累计同比1.2%、较2017年上升5.2个百分点;有色金属冶炼及压延加工业延续负增长,降幅较2017年扩大1.2个百分点至-4.2%。

2016-2017

,但受银行对“两高一剩”行业限贷、环保督查、供给侧去产能等制约抑制,新增产能一直受限。

6、基建投资仍有惯性支撑,财政整顿、赤字率下调和金融收紧将拖累基建回落

1-2

规模较小的电力、热力、燃气及水的生产和供应业投资累计同比-6.1%,较2017年下降6.9个百分点。基建投资下滑幅度较小,主要原因可能在于去年已开工项目的支撑。

在第三产业基建投资(不含电力)中,1-2月水利管理业、公共设施管理业、道路运输业投资累计同比分别为12.9%、15.6%、19.1%,分别较2017年下降3.5、6.2、4个百分点。铁路运输业累计同比3.4%,较2017年上升3.5个百分点。

从财政支出角度看,2018年实施积极的财政政策,但积极财政的方向发生变化:从支出转向减税,侧重民生和支持三大攻坚战。2018年财政赤字率下调为2.6%,为2012年以来首次下调

绝对赤字规模与上年持平为2.38万亿;专项债券增加5500亿至1.35万亿,连续三年扩大规模。综合考虑一般预算赤字和专项债,2018年的实际赤字率为4.4%,略低于2017年的4.6%,对基建投资将产生压力,但是非标、影子银行清理带来的影响更大。已公布的1月公共财政支出同比-7.4%,较2017年全年下降15.1个百分点。在财政整顿、赤字率下调、防化风险背景下,基建投资后续将继续下滑。

相关阅读

-

小米华为等手机厂商携手打响“入口”保卫战

3月20日,包括小米、中兴、华为在内的10家手机厂商在北京联合召开快... -

共享单车加速抢滩免押金 行业迎来新一...

目前已经有34家共享单车企业倒闭。中消协近日的一份调查显示,押金... -

国内多地出台无人车路测政策 明确发生...

继去年12月北京出台中国首个自动驾驶路测规定之后,上海、重庆、深... -

庙街签约润格投资公司启动上市计划

3月19日,庙街美食广场所属长沙庙街商业管理有限公司与湖南润格投资... -

飞利浦改名折射照明行业“洋退华进”

资料图飞利浦、欧司朗、通用意识迟钝,反应慢,由于技术垄断优势被... -

请别再忽视,其实你的记忆力已经在衰退了

当下电脑的普及极大的方便了我们的生活、工作以及学习,但平时对于...